A la hora de elegir entre una hipoteca a tipo fijo y a tipo variable hay que tener en cuenta diversos factores. La aversión al riesgo, las preferencias del hogar o la intención de amortizar capital de forma anticipada son algunas claves para elegir la mejor opción para cada caso.

Hipoteca variable o fija

Hasta ahora, las características de cada una de ellas eran más o menos estables:

- Las hipotecas a tipo de interés variable: su coste al inicio del préstamo es menor que las hipotecas fijas. Sin embargo, te expones a un riesgo mayor por el posible incremento de las cuotas por subidas de tipos de interés.

- Las hipotecas a tipo de interés fijo: su coste al inicio es relativamente mayor que a tipo fijo, pero a cambio te proteges frente a subidas futuras, ya que pagas la misma cuota cada mes.

Sin embargo, como afirma Juan Villén, director general de idealista/hipotecas, se está produciendo una anomalía en el mercado hipotecario por el actual contexto de alta inflación en la eurozona.

Según los datos adelantados de Eurostat, la oficina de estadísticas comunitaria, en noviembre la inflación en la zona de la moneda común se situó en el 10%, seis décimas por debajo del récord alcanzado en octubre. Hasta 11 países registraron un incremento de los precios de dos dígitos, con Letonia, Lituania y Estonia a la cabeza (todos ellos con una inflación superior al 20%).

Así, el nivel medio de la inflación registrado en la eurozona en el undécimo mes del año quintuplica el nivel de equilibrio que busca el Banco Central Europeo (BCE): que esté cerca del 2%.

Este escenario, recuerda Villén, ha llevado a la autoridad monetaria a tomar medidas para “enfriar” la economía, como ha sido incrementar los tipos de interés para frenar la escalada de la inflación y situarla de nuevo cerca del 2%, cambiando así la situación 'habitual' de las hipotecas.

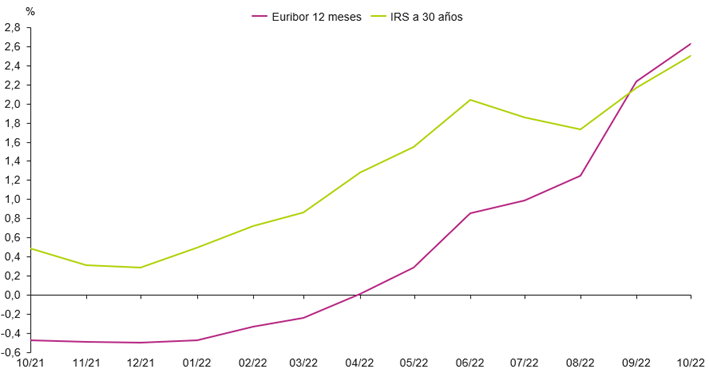

En concreto, "el coste de financiación de los bancos a corto y medio plazo (euríbor a 12 meses) es superior a los tipos de interés a 30 años (IRS a 30 años), por lo que en la actualidad podemos observar productos hipotecarios a tipo fijo más baratos que a tipo variable", detalla el responsable de idealista/hipotecas.

Desde septiembre, cuando el euríbor a 12 meses se instaló por encima del 2%, la curva de tipos es más favorable para el producto fijo. Y la tendencia se está agudizando en la recta final del año, momento que están aprovechando algunos bancos para afinar su oferta hipotecaria y "ofrecer hipotecas fijas y mixtas con condiciones mejores que la mayoría", subraya Villén.

Por tanto, el momento actual abre una oportunidad para aquellos hogares que, en este contexto de incertidumbre y subidas de los tipos interés, estén pensando en adquirir una vivienda y estén dudando entre elegir un tipo fijo y variable; o bien o que quieran realizar un cambio de su hipoteca actual a otro banco través de una subrogación.

Conviene recordar que, gracias a la ley hipotecaria que entró en vigor en 2019, muchos de los gastos como los de notaría, registro y gestoría son asumidos por la entidad bancaria, y que existen comisiones con unos máximos establecidos por ley en función de la fecha de firma de hipoteca. De ahí que sea importante analizar cada caso en función del perfil de riesgo y las preferencias de cada hogar, así como hacer un cálculo de todos los costes que supone firmar una hipoteca y saber cuál es la opción más conveniente en cada caso.

Desde 2009, más de un millón de familias han optado por firmar una hipoteca fija, mientras que, según el INE, el 68% de los préstamos para la compra de vivienda que se inscribieron en los registros en septiembre (por tanto, operaciones que se formalizaron en julio y agosto ante notario) fue a tipo fijo.

"En estos últimos meses estamos viendo un cambio fundamental del mercado. Por un lado, las hipotecas se están encareciendo mucho, con constantes actualizaciones de precios al alza, y otro, la ralentización en hipotecas para compra de vivienda y el incremento de cambios de banco. Sobre este último punto, estamos viendo cómo las familias hipotecadas a tipo variable, que suponen el 70% del total, están en una carrera a contrarreloj para cambiarse a una hipoteca fija a un precio inferior al que le supone la actualización de su hipoteca actual”, afirma Juan Villén.